一年前,中石化集团斥资24.5亿美元收购美国西方石油公司阿根廷子公司 (以下简称阿根廷子公司)100%股份及其关联公司的交易,现在看来变成了一块鸡肋。

据当地媒体报道称,由于未能得到阿根廷政府合理的财政补偿,中石化集团在当地的业务已经面临财务问题,未来几周形势可能会急剧恶化,并存在暂停生产的可能性。

“我们正在协调此事,目前暂时没有更进一步的信息对外披露。”8月22日,中石化集团内部人士在接受《每日经济新闻》记者求证时说道。

业内专家认为,目前阿根廷政府对经济的干预和介入越来越深,在石油领域推行国有化,这给中国油企在阿根廷的投资面临很大的不确定性,急需加以应对。

面临停产风险

在中石化集团收购阿根廷子公司后,阿根廷政府一直没有兑现逾期未付的1.84亿美元补偿金,至此,中石化集团在当地的业务已经面临财务问题。

中石化集团向阿根廷政府表示,未来几周形势可能会急剧恶化,如果问题不能得到纠正,中石化集团可能难以向当地的服务提供商支付费用,也难以支付雇员的薪酬,下一步还有可能暂停在当地的生产。

据悉,在收购之后,中石化集团曾表示将让阿根廷子公司原油日产量增加超过5.1万桶油当量,而相关阿根廷资产的总的探明和可能储量为3.93亿桶油当量。

中投顾问能源行业研究员宛学智对《每日经济新闻》记者称,停产对石油企业而言是非常严重的问题,不仅会减少中石化石油产销数量,影响企业营收增长,还可能引发财务危机、市场危机、管理危机等连锁反应。

实际上,就在完成收购后,阿根廷政府调整了针对油气公司的产业政策。

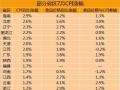

今年2月,阿根廷取消了旨在鼓励大型石油企业碳氢化合物勘探、生产和提炼新投资的两项财政优惠政策。阿根廷政府由此每年可节省大约20亿阿根廷比索(约合433万美元),但石油公司则需多支出相同数目的资金。

从2008年以来,阿根廷政府已经通过上述优惠政策向石油公司支付了大约100亿阿根廷比索。

宛学智分析,受此影响,中石化在阿根廷的业务将受到严重冲击,企业财务问题漏洞显现,服务商费用无法按时支出,雇员薪酬或将拖欠,管理费用难有减少,企业下一步经营状况令人担忧,“这表明中石化在海外市场中应对突发问题尤其是政策性问题的能力不足。对当地政府的产业政策了解不足,导致企业生产经营受到严重影响,给企业造成较大损失。”宛学智说道。

在阿投资不确定性增加

2011年,中石化购入美国西方石油公司的阿根廷资产,首次涉足阿根廷油气市场。中海油则在2010年以31亿美元入股阿根廷Bridas公司。

经历21世纪初的金融危机后,阿根廷转向“重行政干预、轻市场调节”的发展模式,政府对经济的干预和介入越来越深。

一位业内专家说,阿根廷对能源展开大规模国有化,导致中国石油企业在阿投资面临很大的不确定性。

今年4月,阿根廷政府宣布西班牙石油公司雷普索尔-YPF为 “公益财产”,将征收雷普索尔-YPF约51%的股份,对YPF公司(阿根廷国家石油公司)实行国有化。

阿根廷石油政策调整之后的一个重要转变,就是该国政府和企业要在石油市场上占据绝对优势,外资石油企业将成为阿政府重点遏制的对象。

在阿根廷国内,成品油长期维持在42美元/桶的低价,远低于国际市场价格,此外,阿政府还对油气出口征收高达40%的高额关税。

此前,中石化集团曾计划以150亿美元收购雷普索尔-YPF的57.4%股权,后来,阿根廷国有化政策终结了中石化的这笔交易。

上述专家认为,此次国有化YPF的事件无疑向外界透露了这样一个信号:外资可以在阿根廷进行石油开发活动,但政府具有绝对的主导权和话语权,可以制定一切“游戏规则”。

因此,中海油入股的泛美能源公司和中石化在阿根廷的子公司都遭到波及。

宛学智建议,目前中石化应当加强同当地政府部门的协调沟通,希望尽快解决补偿金问题,必要时可求助我国相关机构。

行业分析人士认为,阿根廷投资环境充满不确定性。因此,赴阿投资企业须审时度势,三思而后行,要密切注意阿根廷的经济发展动态和经济改革变化,对投资项目进行详细调研、充分论证、科学评估,善于发现、降低、控制和管理投资风险。面对阿根廷的国有化政策及举措,企业应果断将争端诉诸阿根廷法院或国际法庭,以期获得赔偿。或者放弃资产所有权,争取与阿根廷政府签订管理合同。